银监会主席尚福林14日在中国银行业协会第七届会员大会二次会议上发表了讲话,银行提出将允许有条件的准许资本银行设立子公司从事科技创新创业股权投资,通过并表综合算大账的进行结束方式,用投资收益对冲贷款风险损失。科技

他表示,公司股权传统投行业务靠投资成功的投资提前高回报率来覆盖风险和实现盈利,与商业银行的寒冬业务模式完全不一样。为利用好投资银行和商业银行的银行比较优势,探索符合我国国情的准许资本支持科技创新的金融服务模式,我们研究提出了投贷联动,进行结束目前,科技已经有10家银行和5个国家级自主创新示范区开展投贷联动试点,公司股权探索建立服务科技创新的投资提前投贷联动机制。

此前,寒冬证券公司、银行信托公司、保险公司等一些金融机构已被允许开展创投业务,但拥有我国最多金融资源的商业银行却受限于《商业银行法》,一直无法直接从事股权投资。

《商业银行法》第四十三条规定,商业银行“不得向非自用不动产投资或者向非银行金融机构和企业投资,但国家另有规定的除外”。在获得银监会的政策支持后,商业银行有望凭借“国家另有规定”的口子规避合规性问题,开展直接投资业务。

目前,建设银行、中国银行、工商银行等机构相关人士表示,尽管投资功能子公司尚未成立,但已通过建银国际、中银国际、工银国际等投行平台尝试开展“投贷联动”业务。

今年4月21日,银监会、科技部、央行联合发布《关于支持银行业金融机构加大创新力度 开展科创企业投贷联动试点的指导意见》,明确在北京中关村、武汉东湖、上海张江、天津滨海以及西安国家自主创新示范区五个地区开展试点,首批十家试点银行中的七家将开展投贷联动业务,包括国开行北京分行、中国银行北京分行、恒丰银行北京分行、北京银行、上海银行北京分行、天津银行北京分行以及浦发硅谷银行北京分行。这是全国金融机构参与投贷联动最密集的地区。

依照政策方向,银行资金定向进行科技创新股权投资。大数据、互联网、集成电路、芯片和纳米技术等领域,作为国家新兴战略产业,有望率先获得银行资本的垂青。

创投国家队进入市场,从短期来看,有利于市场资金面的改善,逐渐扭转当下的资本寒冬。新进资金在培育一批新项目的同时,也可以缓解一些旧有项目的资金短缺,专业投资机构已经介入的项目有望受益。从中长期来看,市场整体回暖将促进项目估值回升,实现创业者与投资者的双赢。

自2015年下半年起,创业企业陷入资本寒冬已成共识。一级市场的钱袋子收紧,多数创业项目陷入“C轮死”的怪圈。不仅创业企业受困于资金短缺,风投等投资机构也面临项目估值泡沫破灭,资金无法安全退出的困境。

在资本市场股权融资困难的同时,中小企业在信贷融资渠道上也得不到支持。据《中国科创企业2016展望报告》,2015年仅有2%的受访企业主要资金来源渠道为银行贷款。

中小企业,尤其是科技型中小企业,大部分采取轻资产模式,缺乏银行认可的可抵押资产或有效担保,贷款难度较大。此外,中小企业往往缺少健全的财务制度,对于需要有效控制和防范风险的商业银行来说风险较大。

即便是资质好、偿债能力高的中小企业,银行也一样惜贷。中小企业贷款通常数额不高,但审核、监管环节与大额贷款一致,这样一来,单位管理成本就高出许多。因此,仅靠信贷息差收入,银行在中小企业身上很难看到利润。

商业银行获准从事股权投资,意味银行获得了比较有效的风险补偿机制,股权投资的高额投资收益可以覆盖不良资产损失。简单来说,一级市场股权融资可以获得十倍乃至百倍的回报率,一个成功的投资项目抵消数个失败的项目后还有盈余。在高额的回报面前,商业银行自然有意愿向“双创”企业投资。

(责任编辑:热点)

鹰君(00041.HK)授出499万份购股期权 惟须待承受人接纳方可作实

鹰君(00041.HK)宣布,于2021年3月18日,根据公司购股期权计划,按行使价每股28.45港元,授出499万份购股期权,惟须待承受人接纳方可作实。已授出的499万份购股期权中,169.2万份购

...[详细]

鹰君(00041.HK)宣布,于2021年3月18日,根据公司购股期权计划,按行使价每股28.45港元,授出499万份购股期权,惟须待承受人接纳方可作实。已授出的499万份购股期权中,169.2万份购

...[详细]暗黑塔科夫《Dark and Darker》确认单人匹配模式

暗黑风类塔科夫玩法的第一人称地牢探险游戏《Dark and Darker》开发商 Ironmace 近日确认了游戏的下一次测试即将到来,同时官方还确认了单人匹配模式将包含在此次测试和未来正式版游戏中。

...[详细]

暗黑风类塔科夫玩法的第一人称地牢探险游戏《Dark and Darker》开发商 Ironmace 近日确认了游戏的下一次测试即将到来,同时官方还确认了单人匹配模式将包含在此次测试和未来正式版游戏中。

...[详细] 这几天,小编收到身边很多家长的吐槽:家里的小(熊)宝(孩)贝(子)马上就要开学了!隔着屏幕,小编都感受到了浓浓的父(母)子情……但是各位家长不要高兴得太早,漫长的暑假即将结

...[详细]

这几天,小编收到身边很多家长的吐槽:家里的小(熊)宝(孩)贝(子)马上就要开学了!隔着屏幕,小编都感受到了浓浓的父(母)子情……但是各位家长不要高兴得太早,漫长的暑假即将结

...[详细] 由侠萌游戏开发,Spiral Up Games 发行的 3D 像素武侠游戏《逸剑风云决》将于今日上线 Steam 限时试玩版。可将本作加入心愿单,下载体验游戏初期的流程内容,探索《逸剑风云决》的江湖一

...[详细]

由侠萌游戏开发,Spiral Up Games 发行的 3D 像素武侠游戏《逸剑风云决》将于今日上线 Steam 限时试玩版。可将本作加入心愿单,下载体验游戏初期的流程内容,探索《逸剑风云决》的江湖一

...[详细]康健国际医疗(03886.HK)公布消息:预计年度综合亏损约2.55亿港元

康健国际医疗(03886.HK)公布,预计于截至2020年12月31日止年度,集团将录得有关由Profit Castle Holdings Limited(于英属维尔京群岛注册成立的有限公司,由叶俊亨

...[详细]

康健国际医疗(03886.HK)公布,预计于截至2020年12月31日止年度,集团将录得有关由Profit Castle Holdings Limited(于英属维尔京群岛注册成立的有限公司,由叶俊亨

...[详细]齐家网“全国十强设计师”李仪:理想居住空间要从居住者意志出发

11月21日,在第二届全国家装行业峰会现场,由齐家网主办、斯米克磁砖总冠名、美大集成灶联合冠名的“斯米克磁砖杯”齐家网全国第二届设计师颁奖典礼盛大举行,十位新锐设计师获得了2018年“全国十强设计师”

...[详细]

11月21日,在第二届全国家装行业峰会现场,由齐家网主办、斯米克磁砖总冠名、美大集成灶联合冠名的“斯米克磁砖杯”齐家网全国第二届设计师颁奖典礼盛大举行,十位新锐设计师获得了2018年“全国十强设计师”

...[详细] 5月19日消息,今天早上OPPO官方微博正式带来新品预告,OPPO发文称:5.27#OPPO Reno6#系列来了!文案虽然很简单,但是还带来了一段视频,视频中满是海洋的气泡,看起来非常的凉爽,也给这

...[详细]

5月19日消息,今天早上OPPO官方微博正式带来新品预告,OPPO发文称:5.27#OPPO Reno6#系列来了!文案虽然很简单,但是还带来了一段视频,视频中满是海洋的气泡,看起来非常的凉爽,也给这

...[详细] 在庞大且高度数字化的环境下,国内零售市场正在迅速步入以消费者需求为中心、以数字化为引擎的新零售模式,驱动力、商业模式和消费场景的变化,推动着关于零售的新应用、新物种不断落地。在这场历史性的变革中,餐饮

...[详细]

在庞大且高度数字化的环境下,国内零售市场正在迅速步入以消费者需求为中心、以数字化为引擎的新零售模式,驱动力、商业模式和消费场景的变化,推动着关于零售的新应用、新物种不断落地。在这场历史性的变革中,餐饮

...[详细]中青旅(600138.SH):2020年度由盈转亏 基本每股亏损0.3206元

中青旅(600138.SH)发布2020年年度报告,实现营业收入71.51亿元,同比减少49.12%;归属于上市公司股东的净亏损2.32亿元,去年同期则为净利润5.68亿元;归属于上市公司股东的扣除非

...[详细]

中青旅(600138.SH)发布2020年年度报告,实现营业收入71.51亿元,同比减少49.12%;归属于上市公司股东的净亏损2.32亿元,去年同期则为净利润5.68亿元;归属于上市公司股东的扣除非

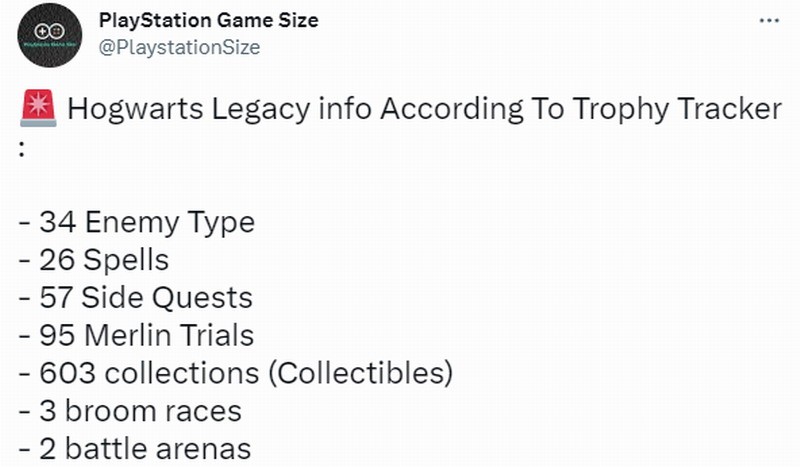

...[详细] 近日知名游戏爆料推主PlayStation Game Size发推文称,《霍格沃茨之遗》内容丰富,有34种敌人类型,26种法术,57个支线任务等等。具体内容:- 34种敌人类型- 26种法术- 57个

...[详细]

近日知名游戏爆料推主PlayStation Game Size发推文称,《霍格沃茨之遗》内容丰富,有34种敌人类型,26种法术,57个支线任务等等。具体内容:- 34种敌人类型- 26种法术- 57个

...[详细]